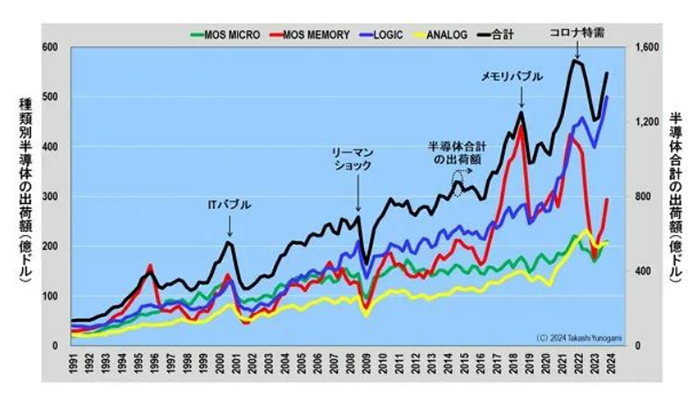

ระหว่างปี 2564 ถึง 2565 ตลาดเซมิคอนดักเตอร์ทั่วโลกเติบโตอย่างรวดเร็ว อันเนื่องมาจากความต้องการพิเศษที่เกิดขึ้นจากการระบาดของโควิด-19 อย่างไรก็ตาม เมื่อความต้องการพิเศษที่เกิดจากการระบาดของโควิด-19 สิ้นสุดลงในช่วงครึ่งหลังของปี 2565 และเข้าสู่ภาวะเศรษฐกิจถดถอยที่รุนแรงที่สุดครั้งหนึ่งในประวัติศาสตร์ในปี 2566

อย่างไรก็ตาม คาดว่าภาวะเศรษฐกิจถดถอยครั้งใหญ่จะถึงจุดต่ำสุดในปี 2566 และคาดว่าจะฟื้นตัวอย่างครอบคลุมในปีนี้ (2567)

อันที่จริง เมื่อพิจารณาการจัดส่งเซมิคอนดักเตอร์รายไตรมาสในหลากหลายประเภท พบว่า Logic ได้ทะลุจุดสูงสุดที่เกิดจากความต้องการพิเศษในช่วงโควิด-19 ไปแล้ว และสร้างสถิติสูงสุดใหม่เป็นประวัติการณ์ นอกจากนี้ Mos Micro และ Analog มีแนวโน้มที่จะทำสถิติสูงสุดเป็นประวัติการณ์ในปี 2024 เนื่องจากการลดลงของความต้องการพิเศษที่สิ้นสุดในช่วงโควิด-19 นั้นไม่มากนัก (รูปที่ 1)

หนึ่งในนั้น Mos Memory ประสบภาวะตกต่ำอย่างมาก ก่อนจะแตะจุดต่ำสุดในไตรมาสแรก (Q1) ของปี 2566 และเริ่มต้นเส้นทางสู่การฟื้นตัว อย่างไรก็ตาม ดูเหมือนว่ายังคงต้องใช้เวลาอีกนานในการไปถึงจุดสูงสุดของความต้องการพิเศษจากสถานการณ์โควิด-19 อย่างไรก็ตาม หาก Mos Memory ทะลุจุดสูงสุด ยอดจัดส่งเซมิคอนดักเตอร์ทั้งหมดจะแตะระดับสูงสุดเป็นประวัติการณ์อย่างไม่ต้องสงสัย ในความเห็นของผม หากเป็นเช่นนั้นจริง ตลาดเซมิคอนดักเตอร์ได้ฟื้นตัวเต็มที่แล้ว

อย่างไรก็ตาม เมื่อพิจารณาถึงการเปลี่ยนแปลงของปริมาณการขนส่งเซมิคอนดักเตอร์ จะเห็นได้อย่างชัดเจนว่ามุมมองนี้ผิดพลาด เนื่องจากแม้ว่าปริมาณการขนส่ง Mos Memory ซึ่งกำลังฟื้นตัวได้ส่วนใหญ่แล้ว แต่ปริมาณการขนส่ง Logic ซึ่งทำสถิติสูงสุดเป็นประวัติการณ์กลับอยู่ในระดับต่ำมาก กล่าวอีกนัยหนึ่ง การจะฟื้นฟูตลาดเซมิคอนดักเตอร์โลกได้อย่างแท้จริง ปริมาณการขนส่งหน่วยลอจิกจะต้องเพิ่มขึ้นอย่างมาก

ดังนั้น ในบทความนี้ เราจะวิเคราะห์การขนส่งและปริมาณเซมิคอนดักเตอร์สำหรับเซมิคอนดักเตอร์ประเภทต่างๆ และเซมิคอนดักเตอร์รวม ต่อไป เราจะใช้ความแตกต่างระหว่างการขนส่งแบบลอจิกและการขนส่งแบบลอจิกเป็นตัวอย่าง เพื่อแสดงให้เห็นว่าการขนส่งเวเฟอร์ของ TSMC ยังคงล่าช้าแม้จะมีการฟื้นตัวอย่างรวดเร็ว นอกจากนี้ เราจะคาดการณ์ถึงสาเหตุของความแตกต่างนี้ และชี้ให้เห็นว่าการฟื้นตัวอย่างสมบูรณ์ของตลาดเซมิคอนดักเตอร์ทั่วโลกอาจล่าช้าไปจนถึงปี 2025

โดยสรุปแล้ว การฟื้นตัวของตลาดเซมิคอนดักเตอร์ในปัจจุบันเป็นเพียง "ภาพลวงตา" ที่เกิดจาก GPU ของ NVIDIA ซึ่งมีราคาสูงมาก ดังนั้น ดูเหมือนว่าตลาดเซมิคอนดักเตอร์จะไม่ฟื้นตัวเต็มที่จนกว่าโรงหล่ออย่าง TSMC จะสามารถผลิตได้เต็มกำลังการผลิต และยอดจัดส่งของ Logic จะทำสถิติสูงสุดเป็นประวัติการณ์

การวิเคราะห์มูลค่าและปริมาณการขนส่งเซมิคอนดักเตอร์

รูปที่ 2 แสดงถึงแนวโน้มของมูลค่าการขนส่งและปริมาณสำหรับเซมิคอนดักเตอร์ประเภทต่างๆ ตลอดจนตลาดเซมิคอนดักเตอร์ทั้งหมด

ปริมาณการขนส่งของ Mos Micro พุ่งสูงสุดในไตรมาสที่ 4 ของปี 2564 ตกต่ำสุดในไตรมาสที่ 1 ของปี 2566 และเริ่มฟื้นตัว ในทางกลับกัน ปริมาณการขนส่งไม่เปลี่ยนแปลงอย่างมีนัยสำคัญ โดยเกือบจะคงที่ตั้งแต่ไตรมาสที่ 3 ถึงไตรมาสที่ 4 ของปี 2566 โดยมีการลดลงเล็กน้อย

มูลค่าการจัดส่งของ Mos Memory เริ่มลดลงอย่างมากตั้งแต่ไตรมาสที่สองของปี 2022 ตกต่ำสุดในไตรมาสแรกของปี 2023 และเริ่มเพิ่มขึ้น แต่ฟื้นตัวได้เพียงประมาณ 40% ของมูลค่าสูงสุดในไตรมาสที่สี่ของปีเดียวกัน ขณะเดียวกัน ปริมาณการจัดส่งก็ฟื้นตัวกลับมาอยู่ที่ประมาณ 94% ของระดับสูงสุด กล่าวอีกนัยหนึ่ง อัตราการใช้งานของโรงงานผู้ผลิตหน่วยความจำถือว่าใกล้เต็มกำลังการผลิตแล้ว คำถามคือราคา DRAM และ NAND Flash จะเพิ่มขึ้นอีกเท่าใด

ปริมาณการขนส่งของ Logic พุ่งสูงสุดในไตรมาสที่สองของปี 2565 ตกต่ำสุดในไตรมาสแรกของปี 2566 จากนั้นก็ฟื้นตัวขึ้นแตะระดับสูงสุดเป็นประวัติการณ์ในไตรมาสที่สี่ของปีเดียวกัน ในทางกลับกัน มูลค่าการขนส่งพุ่งสูงสุดในไตรมาสที่สองของปี 2565 จากนั้นลดลงเหลือประมาณ 65% ของมูลค่าสูงสุดในไตรมาสที่สามของปี 2566 และคงที่ในไตรมาสที่สี่ของปีเดียวกัน กล่าวอีกนัยหนึ่งคือ มีความคลาดเคลื่อนอย่างมีนัยสำคัญระหว่างพฤติกรรมของมูลค่าการขนส่งและปริมาณการขนส่งใน Logic

ปริมาณการขนส่งแบบอะนาล็อกพุ่งสูงสุดในไตรมาสที่ 3 ของปี 2565 และแตะจุดต่ำสุดในไตรมาสที่ 2 ของปี 2566 และยังคงทรงตัวนับตั้งแต่นั้นมา ในทางกลับกัน หลังจากพุ่งสูงสุดในไตรมาสที่ 3 ของปี 2565 มูลค่าการขนส่งยังคงลดลงอย่างต่อเนื่องจนถึงไตรมาสที่ 4 ของปี 2566

ในที่สุด มูลค่าการขนส่งเซมิคอนดักเตอร์โดยรวมลดลงอย่างมีนัยสำคัญจากไตรมาสที่สองของปี 2565 สู่ระดับต่ำสุดในไตรมาสแรกของปี 2566 และเริ่มเพิ่มขึ้น โดยฟื้นตัวขึ้นมาอยู่ที่ประมาณ 96% ของมูลค่าสูงสุดในไตรมาสที่สี่ของปีเดียวกัน ในทางกลับกัน ปริมาณการขนส่งก็ลดลงอย่างมีนัยสำคัญจากไตรมาสที่สองของปี 2565 ซึ่งแตะระดับต่ำสุดในไตรมาสแรกของปี 2566 แต่ยังคงทรงตัวอยู่ที่ประมาณ 75% ของมูลค่าสูงสุด

จากที่กล่าวมาข้างต้น ดูเหมือนว่า Mos Memory จะเป็นส่วนที่เป็นปัญหาหากพิจารณาเฉพาะปริมาณการจัดส่ง เนื่องจาก Mos Memory ฟื้นตัวได้เพียงประมาณ 40% ของมูลค่าสูงสุด อย่างไรก็ตาม หากมองในภาพรวม เราจะเห็นว่า Logic เป็นปัญหาสำคัญ เนื่องจากแม้ว่าปริมาณการจัดส่งจะแตะระดับสูงสุดเป็นประวัติการณ์ แต่มูลค่าการจัดส่งกลับหยุดนิ่งอยู่ที่ประมาณ 65% ของมูลค่าสูงสุด ผลกระทบของความแตกต่างระหว่างปริมาณการจัดส่งและมูลค่าการจัดส่งของ Logic นี้ดูเหมือนจะขยายวงกว้างไปทั่วทั้งวงการเซมิคอนดักเตอร์

โดยสรุป การฟื้นตัวของตลาดเซมิคอนดักเตอร์ทั่วโลกขึ้นอยู่กับว่าราคาของ Mos Memory จะเพิ่มขึ้นหรือไม่ และปริมาณการจัดส่ง Logic Unit จะเพิ่มขึ้นอย่างมีนัยสำคัญหรือไม่ ด้วยราคา DRAM และ NAND ที่เพิ่มขึ้นอย่างต่อเนื่อง ปัญหาที่ใหญ่ที่สุดคือปริมาณการจัดส่ง Logic Unit ที่เพิ่มขึ้น

ต่อไปเราจะอธิบายพฤติกรรมของปริมาณการจัดส่งและการจัดส่งเวเฟอร์ของ TSMC เพื่อแสดงให้เห็นความแตกต่างระหว่างปริมาณการจัดส่งของ Logic และการจัดส่งเวเฟอร์โดยเฉพาะ

มูลค่าการจัดส่งรายไตรมาสของ TSMC และการจัดส่งเวเฟอร์

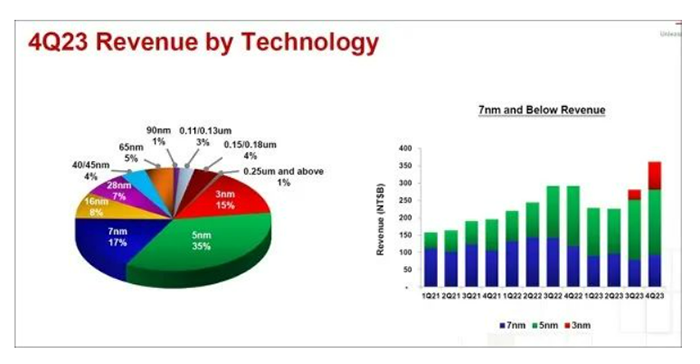

รูปที่ 3 แสดงให้เห็นรายละเอียดการขายของ TSMC ตามโหนดและแนวโน้มการขายกระบวนการ 7 นาโนเมตรขึ้นไปในไตรมาสที่ 4 ของปี 2023

TSMC กำหนดให้ชิปขนาด 7 นาโนเมตรขึ้นไปเป็นโหนดขั้นสูง ในไตรมาสที่สี่ของปี 2566 ชิปขนาด 7 นาโนเมตรมีสัดส่วน 17%, 5 นาโนเมตรมีสัดส่วน 35% และ 3 นาโนเมตรมีสัดส่วน 15% คิดเป็น 67% ของโหนดขั้นสูงทั้งหมด นอกจากนี้ ยอดขายโหนดขั้นสูงรายไตรมาสยังเพิ่มขึ้นอย่างต่อเนื่องนับตั้งแต่ไตรมาสแรกของปี 2564 และลดลงหนึ่งครั้งในไตรมาสที่สี่ของปี 2565 แต่ได้แตะระดับต่ำสุดและเริ่มเพิ่มขึ้นอีกครั้งในไตรมาสที่สองของปี 2566 โดยทำสถิติสูงสุดเป็นประวัติการณ์ในไตรมาสที่สี่ของปีเดียวกัน

กล่าวอีกนัยหนึ่ง หากพิจารณาประสิทธิภาพการขายของโหนดขั้นสูง TSMC ก็มีผลงานที่ดี แล้วรายได้จากการขายและการจัดส่งเวเฟอร์รายไตรมาสโดยรวมของ TSMC ล่ะ (รูปที่ 4)

กราฟแสดงมูลค่าการขนส่งรายไตรมาสของ TSMC และมูลค่าการขนส่งแผ่นเวเฟอร์มีความใกล้เคียงกัน โดยมูลค่าการขนส่งสูงสุดในช่วงฟองสบู่ไอทีปี 2000 ปรับตัวลดลงหลังจากวิกฤต Lehman ในปี 2008 และยังคงลดลงอย่างต่อเนื่องหลังจากฟองสบู่หน่วยความจำแตกในปี 2018

อย่างไรก็ตาม พฤติกรรมหลังจากช่วงพีคของอุปสงค์พิเศษในไตรมาสที่ 3 ของปี 2565 แตกต่างกันออกไป มูลค่าการขนส่งสูงสุดอยู่ที่ 2.02 หมื่นล้านดอลลาร์สหรัฐ จากนั้นลดลงอย่างรวดเร็ว แต่เริ่มฟื้นตัวหลังจากแตะระดับต่ำสุดที่ 1.57 หมื่นล้านดอลลาร์สหรัฐในไตรมาสที่ 2 ของปี 2566 และแตะระดับ 1.97 หมื่นล้านดอลลาร์สหรัฐในไตรมาสที่ 4 ของปีเดียวกัน ซึ่งคิดเป็น 97% ของมูลค่าสูงสุด

ในทางกลับกัน ปริมาณการขนส่งเวเฟอร์รายไตรมาสสูงสุดอยู่ที่ 3.97 ล้านแผ่นในไตรมาสที่สามของปี 2565 จากนั้นก็ลดลงฮวบฮาบ เหลือเพียง 2.92 ล้านแผ่นในไตรมาสที่สองของปี 2566 แต่ยังคงทรงตัวหลังจากนั้น แม้ในไตรมาสที่สี่ของปีเดียวกัน แม้ว่าจำนวนเวเฟอร์ที่ขนส่งจะลดลงอย่างมากจากจุดสูงสุด แต่ก็ยังคงอยู่ที่ 2.96 ล้านแผ่น ซึ่งลดลงกว่า 1 ล้านแผ่นจากจุดสูงสุด

เซมิคอนดักเตอร์ที่ TSMC ผลิตได้มากที่สุดคือ Logic ยอดขายโหนดขั้นสูงของ TSMC ในไตรมาสที่สี่ของปี 2023 พุ่งสูงสุดเป็นประวัติการณ์ โดยยอดขายรวมฟื้นตัวกลับมาอยู่ที่ 97% ของยอดขายสูงสุดเป็นประวัติการณ์ อย่างไรก็ตาม การจัดส่งเวเฟอร์รายไตรมาสยังคงน้อยกว่าช่วงพีคกว่า 1 ล้านแผ่น กล่าวอีกนัยหนึ่งคืออัตราการใช้ประโยชน์โรงงานโดยรวมของ TSMC อยู่ที่ประมาณ 75% เท่านั้น

สำหรับตลาดเซมิคอนดักเตอร์ทั่วโลก การจัดส่งชิป Logic ลดลงเหลือประมาณ 65% ของช่วงพีคในช่วงที่มีความต้องการพิเศษจากสถานการณ์โควิด-19 การจัดส่งเวเฟอร์รายไตรมาสของ TSMC ลดลงอย่างต่อเนื่องกว่า 1 ล้านแผ่นจากช่วงพีค โดยอัตราการใช้ประโยชน์ของโรงงานอยู่ที่ประมาณ 75%

หากมองไปข้างหน้า ตลาดเซมิคอนดักเตอร์ระดับโลกต้องการฟื้นตัวอย่างแท้จริง การขนส่ง Logic จะต้องเพิ่มขึ้นอย่างมีนัยสำคัญ และเพื่อให้บรรลุเป้าหมายนี้ อัตราการใช้งานของโรงหล่อที่นำโดย TSMC จะต้องเข้าใกล้กำลังการผลิตสูงสุด

แล้วสิ่งนี้จะเกิดขึ้นเมื่อไรกันแน่?

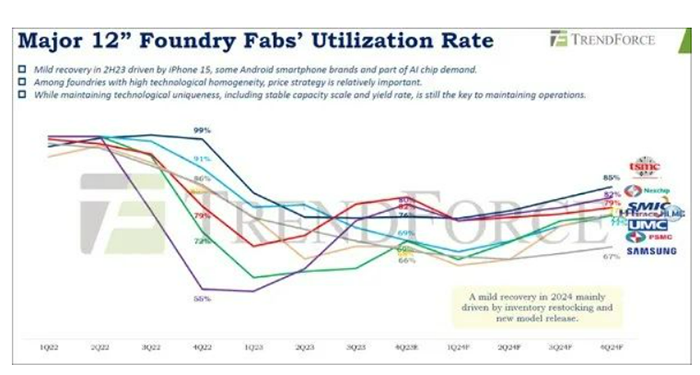

การคาดการณ์อัตราการใช้ประโยชน์ของโรงหล่อขนาดใหญ่

เมื่อวันที่ 14 ธันวาคม 2566 บริษัทวิจัย TrendForce ของไต้หวันได้จัดงานสัมมนา "Industry Focus Information" ขึ้น ณ โรงแรมแกรนด์ นิกโก้ โตเกียว เบย์ ไมฮามะ วอชิงตัน ในงานสัมมนา โจแอนนา เชียว นักวิเคราะห์ของ TrendForce ได้พูดคุยเกี่ยวกับ "กลยุทธ์ระดับโลกของ TSMC และแนวโน้มตลาดโรงหล่อเซมิคอนดักเตอร์ในปี 2567" โจแอนนา เชียว ได้กล่าวถึงการคาดการณ์อัตราการใช้ประโยชน์โรงหล่อในหัวข้ออื่นๆ (รูป)

การจัดส่ง Logic จะเพิ่มขึ้นเมื่อใด?

8% นี้สำคัญหรือไม่มีนัยสำคัญ? ถึงแม้จะเป็นคำถามที่ลึกซึ้ง แต่แม้กระทั่งภายในปี 2026 เวเฟอร์ที่เหลืออีก 92% ก็ยังคงถูกใช้โดยชิปเซมิคอนดักเตอร์ที่ไม่ใช่ AI ซึ่งส่วนใหญ่จะเป็นชิป Logic ดังนั้น เพื่อให้การขนส่ง Logic เพิ่มขึ้น และเพื่อให้โรงหล่อขนาดใหญ่ที่นำโดย TSMC สามารถบรรลุกำลังการผลิตสูงสุด ความต้องการอุปกรณ์อิเล็กทรอนิกส์ เช่น สมาร์ทโฟน พีซี และเซิร์ฟเวอร์ จะต้องเพิ่มขึ้น

โดยสรุป จากสถานการณ์ปัจจุบัน ผมไม่เชื่อว่าเซมิคอนดักเตอร์ AI อย่าง GPU ของ NVIDIA จะเป็นผู้กอบกู้โลกได้ ดังนั้น เชื่อว่าตลาดเซมิคอนดักเตอร์โลกจะไม่ฟื้นตัวเต็มที่จนกว่าจะถึงปี 2024 หรืออาจล่าช้าไปจนถึงปี 2025 ก็เป็นได้

อย่างไรก็ตาม ยังมีความเป็นไปได้ (ในแง่ดี) อีกประการหนึ่งที่อาจพลิกคำทำนายนี้ได้

จนถึงตอนนี้ เซมิคอนดักเตอร์ AI ทั้งหมดที่อธิบายมาล้วนอ้างอิงถึงเซมิคอนดักเตอร์ที่ติดตั้งในเซิร์ฟเวอร์ อย่างไรก็ตาม ปัจจุบันมีแนวโน้มการประมวลผล AI บนเทอร์มินัล (edge) เช่น คอมพิวเตอร์ส่วนบุคคล สมาร์ทโฟน และแท็บเล็ต

ตัวอย่างได้แก่ พีซี AI ที่ Intel นำเสนอ และความพยายามของ Samsung ในการสร้างสมาร์ทโฟน AI หากสิ่งเหล่านี้ได้รับความนิยม (กล่าวอีกนัยหนึ่งคือ หากมีนวัตกรรมเกิดขึ้น) ตลาดเซมิคอนดักเตอร์ AI จะขยายตัวอย่างรวดเร็ว อันที่จริง Gartner บริษัทวิจัยของสหรัฐอเมริกาคาดการณ์ว่าภายในสิ้นปี 2024 การจัดส่งสมาร์ทโฟน AI จะสูงถึง 240 ล้านเครื่อง และการจัดส่งพีซี AI จะสูงถึง 54.5 ล้านเครื่อง (สำหรับการอ้างอิงเท่านั้น) หากการคาดการณ์นี้เป็นจริง ความต้องการ Logic ที่ทันสมัยจะเพิ่มขึ้น (ทั้งในแง่ของมูลค่าการจัดส่งและปริมาณ) และอัตราการใช้ประโยชน์ของโรงหล่ออย่าง TSMC จะเพิ่มขึ้น นอกจากนี้ ความต้องการ MPU และหน่วยความจำก็จะเติบโตอย่างรวดเร็วเช่นกัน

กล่าวอีกนัยหนึ่ง เมื่อโลกแบบนี้มาถึง เซมิคอนดักเตอร์ AI น่าจะเป็นผู้ช่วยชีวิตที่แท้จริง ดังนั้น นับจากนี้ไป ผมจึงอยากจะมุ่งเน้นไปที่แนวโน้มของเซมิคอนดักเตอร์ AI แบบ edge

เวลาโพสต์: 08 เม.ย. 2567